-

Normas internacionales de información financiera

Nuestros asesores en materia de NIIF le pueden ayudar a gestionar la complejidad de las normas.

-

Seguimiento de calidad en auditoría

Un componente fundamental de nuestra estrategia global consiste en promover la prestación de un servicio al cliente coherente y de alta calidad en todo el mundo.

-

Tecnología de auditoría global

Aplicamos nuestra metodología de auditoría global a través de un conjunto integrado de herramientas de software.

-

Asesoramiento en transacciones

Le ayudamos a completar con éxito sus operaciones corporativas en todas las fases del ciclo de su negocio. Las operaciones corporativas se dan en el ciclo de vida de todo negocio dinámico, por lo que hay mucho en juego tanto para los compradores como para los vendedores.

-

Forensic: investigación de fraude e irregularidades, informes periciales

El panorama comercial cambia a gran velocidad. El entorno actual, cada vez más regulado, implica que las organizaciones deban adoptar unos procesos de cumplimiento y de buen gobierno más exigentes.

-

Fusiones y adquisiciones - M&A

Asesoramos a corporaciones, empresas o inversores privados durante procesos de inversión, fusión o desinversión (M&A), diferenciándonos a través de un proceso proactivo, proponiendo soluciones innovadoras y mitigando riesgos

-

Impulso I+D

La inversión en Investigación, Desarrollo e Innovación son fundamentales para enfrentarse a los grandes retos que presenta nuestra economía, tanto para las empresas como para la sociedad en general. En España, existen determinados incentivos fiscales a la inversión en I+D+i, así como instrumentos de financiación que permiten impulsar esta tipología de proyectos desde el punto de vista de la financiación privada.

-

Mediación en conflictos de naturaleza económico-financiera

Prestamos el servicio de mediación civil y mercantil en conflictos relativos a operaciones corporativas, en procesos de reestructuración, valoraciones, disputas entre accionistas y cualquier otra materia en la que nuestro conocimiento técnico pueda ayudar a las partes a llegar a un acuerdo.

-

Valoraciones

Prestamos un asesoramiento sólido en el ámbito de las valoraciones a organizaciones que se encuentran inmersas en una operación corporativa, en una disputa o en un proceso de reestructuración, en los que el valor del negocio o de sus activos es un aspecto clave de la transacción.

-

Fiscal

Con independencia de si se trata de una empresa dinámica de tamaño mediano o una gran multinacional, le ofrecemos acceso de manera personal a cada uno de nuestros profesionales tributarios más experimentados en todo el mundo.

-

Laboral

Ofrecemos un asesoramiento laboral y una gestión de RRHH adaptada a cada organización. Gracias a nuestra dilatada experiencia contribuimos a incrementar la eficacia y rentabilidad de su capital humano.

-

Legal

Nuestros abogados, expertos en las áreas del derecho mercantil, administrativo, procesal, civil y laboral, trabajan en estrecha colaboración con el resto de profesionales de Grant Thornton para prestarle un asesoramiento que va más allá de la mera práctica jurídica, ofreciéndole nuestros conocimientos, experiencia y visión integral del negocio a nivel local y global, todo ello para ayudarle a hacer frente con seguridad a los desafíos y retos de su negocio.

-

Consultoría de negocio

La globalización y los cambios tecnológicos están generando efectos verdaderamente disruptivos en los modelos de negocio tradicionales.

-

Tecnología e Innovación

La explosión de datos generada por las tecnologías digitales junto con el nuevo grado de interconexión entre las organizaciones, significa que existe un alto margen de oportunidad de ataque a los sistemas informáticos de cualquier compañía.

-

Risk Advisory Services

Ayudamos a las empresas a reforzar la gestión de sus riesgos con un enfoque innovador que impulsa su crecimiento

-

Web 3 y Activos Digitales

Tras el auge de los últimos años, el ecosistema de los activos digitales ha conseguido situarse como uno de los sectores con mayor crecimiento.

-

Ciberseguridad

Tres de cada diez empresas españolas han sufrido ciberataques en el último año. A medida que las organizaciones incrementan su dependencia de las tecnologías digitales, aumentan también las oportunidades para los ciberdelincuentes.

-

Auditoría Interna

El impacto del deporte en nuestra sociedad se vincula a la tecnología de manera cada vez más intensa, convirtiendo las relaciones entre los diferentes actores en un escenario ideal en el que desarrollar los más innovadores modelos de gestión y generación de ROI.

-

Control de gestión

Nuestros servicios de outsourcing de contabilidad financiera ayudan a su empresa, sea cual sea su tamaño o sector de actividad, a cumplir con las obligaciones contables.

-

Gestión contable

Nuestros servicios de outsourcing de contabilidad financiera ayudan a su empresa, sea cual sea su tamaño o sector de actividad, a cumplir con las obligaciones contables.

-

Gestión de nóminas

Nuestros servicios de outsourcing de contabilidad financiera ayudan a su empresa, sea cual sea su tamaño o sector de actividad, a cumplir con las obligaciones contables.

-

Gestión fiscal

Las obligaciones tributarias afectan a la mayor parte de las decisiones que se toman en su empresa. Sean cuales sean las necesidades específicas de su sector, le daremos una respuesta ágil y plantearemos soluciones específicas para su compañía.

-

Estado de Información No Financiera y Diversidad

Con fecha 29 de diciembre de 2018 se publicó en el Boletín Oficial del Estado la Ley 11/2018, de 28 de diciembre, por la que se modifica el Código de Comercio, el Texto Refundido de la Ley de Sociedades de Capital aprobado por el Real Decreto Legislativo 1/2010, de 2 de julio, y la Ley 22/2015, de 20 de julio, de Auditoría de Cuentas, en materia de información no financiera y diversidad, con entrada en vigor al día siguiente de dicha publicación.

-

Fondos europeos de recuperación

Para hacer frente a la actual crisis económica provocada por la pandemia de la COVID-19, la Comisión Europea diseñó en el verano de 2020 un nuevo fondo de recuperación denominado Next Generation EU. El principal objetivo de este fondo es financiar programas de reformas e inversiones en los países más afectados.

-

Oportunidades de crecimiento entre China y Europa

La salida de Reino Unido de la Unión Europea (BREXIT) es sin duda uno de los puntos clave de la actualidad política y económica. Durante los últimos meses se han planteado diversos escenarios de actuación, posicionando a las empresas, sus clientes y sus profesionales ante un marco disruptivo de cambio que afectará a la operativa de los mercados.

-

Novedades PERTE VEC Implicaciones fiscales para empresas en el PERTE VECDescubre las implicaciones fiscales para el PERTE VEC, incluyendo tributación, deducción de gastos, atribución de rentas y obligaciones fiscales.

Novedades PERTE VEC Implicaciones fiscales para empresas en el PERTE VECDescubre las implicaciones fiscales para el PERTE VEC, incluyendo tributación, deducción de gastos, atribución de rentas y obligaciones fiscales. -

Informe V Observatorio de la Movilidad SostenibleDesafíos de la movilidad intermodal: sostenible, conectada, eficiente y segura

Informe V Observatorio de la Movilidad SostenibleDesafíos de la movilidad intermodal: sostenible, conectada, eficiente y segura -

Automoción y Movilidad Soluciones y retos del vehículo conectado y autónomoDescubre avances y retos de los vehículos conectados y autónomos, su impacto en la movilidad y la importancia de la ciberseguridad

Automoción y Movilidad Soluciones y retos del vehículo conectado y autónomoDescubre avances y retos de los vehículos conectados y autónomos, su impacto en la movilidad y la importancia de la ciberseguridad -

Nuevo Master Impulsamos el Máster en Innovación y Estrategia global de MovilidadEl primer Máster de Formación Permanente en Innovación y Estrategia global de Movilidad, en el que Grant Thornton asesora como consejero

Nuevo Master Impulsamos el Máster en Innovación y Estrategia global de MovilidadEl primer Máster de Formación Permanente en Innovación y Estrategia global de Movilidad, en el que Grant Thornton asesora como consejero

-

Entidades financieras

El equipo global de banca de Grant Thornton está compuesto por responsables de las distintas líneas de servicio, así como de las distintas regiones y países, que cuentan con la experiencia necesaria para dar apoyo a los clientes en más de 80 países.

-

Gestión de activos financieros

El aumento de la regulación y las exigencias de los inversores en materia de rentabilidad y transparencia llevan aparejados nuevos desafíos para el sector de la gestión de activos.

-

Gestión de activos de energías renovables

Nuestro equipo de Energía está especializado en la Gestión 360º de Activos de Energías Renovables.

-

BIM

BIM consiste en el proceso de generación y gestión de información de un edificio o infraestructura durante su ciclo de vida, utilizando un modelo virtual del proyecto en el que poder interactuar entre todas las partes y plasmar cambios con rapidez y transparencia, ahorrando tiempo y optimizando costes.

-

Medios

El sector de los medios se encuentra dominado por la revolución tecnológica y está afectando a todos los ámbitos del negocio.

-

Tecnología

La capacidad para anticiparse y adaptarse es más importante que nunca en el sector de la tecnología.

-

Telecomunicaciones

A pesar de la importante reducción de los márgenes que ha afectado a los balances de estas empresas en todo el mundo, las compañías de telecomunicaciones están llevando a cabo el despliegue de nuevas tecnologías de redes para satisfacer la insaciable demanda de ancho de banda existente.

-

Nuestros valores

Grant Thornton se enorgullece de ser una firma que se apoya en unos valores sólidos y contamos con más de 62.000 profesionales en más de 140 países que están plenamente comprometidos con ellos.

-

Cultura Global

Grant Thornton se enorgullece de ser una firma que se apoya en unos valores sólidos y contamos con más de 62.000 profesionales en más de 140 países que están plenamente comprometidos con ellos.

-

Formación y desarrollo

En Grant Thornton creemos que la formación te permitirá alcanzar tu máximo potencial día a día. Y cuando damos lo mejor de nosotros mismos, somos capaces de ofrecer el mejor servicio a nuestros clientes.

-

Movilidad global de nuestro talento

Uno de los principales atractivos de desarrollar tu carrera profesional en Grant Thornton es la posibilidad de trabajar en proyectos internacionales por todo el mundo.

-

Diversidad

La diversidad nos ayuda a responder a las demandas de un mundo cambiante. En Grant Thornton valoramos que nuestros profesionales procedan de un amplio espectro de ámbitos y que esta diversidad de experiencias y perspectivas haga nuestra organización más firme y sólida.

-

In the community

En Grant Thornton reconocemos las actividades de responsabilidad social corporativa desarrolladas por nuestros profesionales, ya sea trabajando con ONGs, respaldando la educación, la sanidad o el medio ambiente.

Bajo el llamado “Pilar 1”, la acción de la OCDE que ha realizado una propuesta global de tributación de la economía digital, muchas empresas multinacionales pueden pasar a estar sujetas a tributación en varias jurisdicciones en las que incluso no tengan presencia física.

El pilar 2, también llamado “GloBE”, enfocado en la lucha ante la erosión de base tributaria, ha recomendado un mínimo nivel de tributación “efectiva” para dichas empresas multinacionales.

¿Cómo el pilar 2 puede afectar en la práctica a su empresa o grupo?

Basados en las acciones llevadas a cabo por la OCDE dentro del marco BEPS (Base Erosion Profit Shifting que lucha contra la “erosión de base imponible y desvío de beneficios”: su traducción), la propuesta del Pilar 2 llamado GloBE es mucho más compleja y va más allá de una mera noción de impuesto mínimo el cual inicialmente sugiere. De hecho, prueba de ello son las más de 3.000 páginas que surgieron de la consulta pública a organizaciones, autoridades, despachos y empresas a finales de noviembre del 2019.

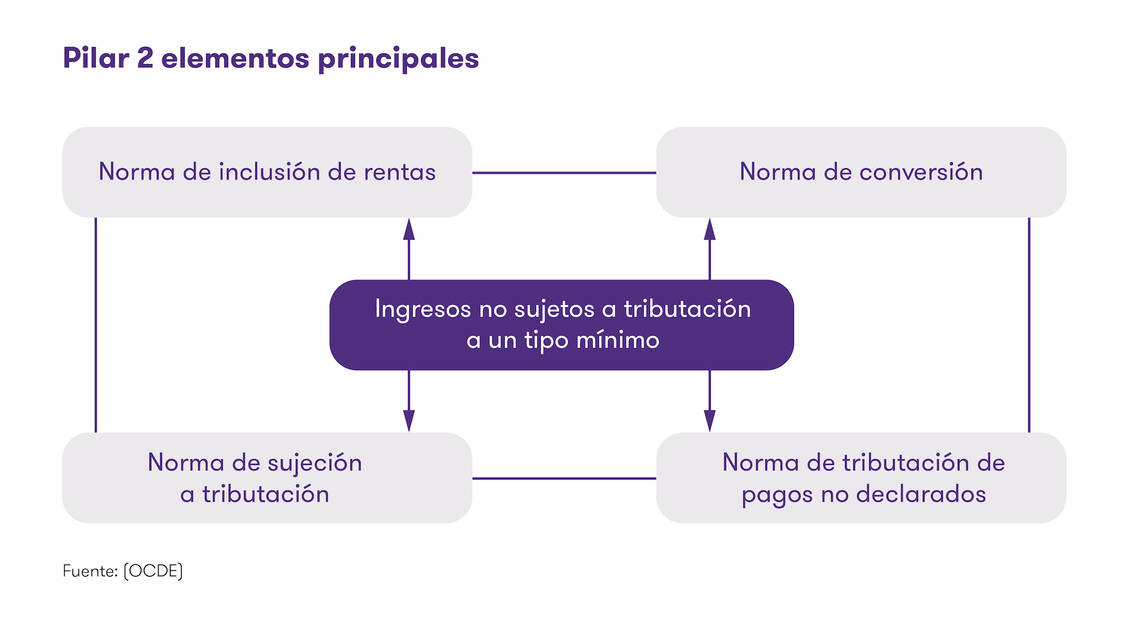

El pilar 2 puede ser visto como una forma de mecanismo de cierre dentro de las acciones BEPS. Introduce medidas para evitar que empresas multinacionales desvíen base tributaria a jurisdicciones de baja tributación imponiendo niveles de tributación en su ingreso o facturación global. sin embargo, dicha afirmación es fácil de realizar, pero difícil de poner en práctica. Es por ello por lo que el Pilar 2 intenta llevarlo a cabo estableciendo cuatro criterios o elementos principales:

- Norma de inclusión de rentas:

Sujetar a impuestos a una sucursal de empresa extranjeras o a una entidad transparente si e el ingreso tributa por debajo de un tipo tributario determinado.

- Norma de pagos no declarados:

Denegar deducciones o imponer una retención sobre pagos a una parte vinculada/relacionada si los pagos tributan por debajo de un determinado tipo tributario.

- Norma de conversión:

Apoyar la norma de inclusión de rentas que permitirá que un cambio de una exención a un sistema de crédito donde el ingreso de un establecimiento permanente, por ejemplo, tributa localmente a un tipo por debajo de un mínimo tributarios. Esta norma podría también aplicar los activos o inversiones inmobiliarias que no son parte de un establecimiento permanente.

- Norma de sujeción a tributación:

Apoyar la norma de tributación de pagos no declarados al forzar que pagos estén sujetos a mínimo tipo de tributación vía retención y/o denegar beneficios de tratados fiscales a dichos pagos.

Cuestiones pendientes

Las propuestas abren muchas más cuestiones que respuestas. Hay un gran solapamiento entre los cuatro criterios arriba descritos es todo menos claro como ellos interactuaran entre ellos. Es también incierto si un país será capaz de elegir como llevar a cabo los objetivos del Pilar a través de una mínima tributación efectiva.

La norma de incluso crea varios interrogantes, incluyendo la incertidumbre de como seria aplicado (en el país de la empresa matriz, en la filial, en terceros países, etc) y también el alcance a otras entidades del grupo que pudiera tener. Algunos de los retos recogidos en el documento de consulta pública incluyen cual sería la base de cálculo a la que se aplica el tipo mínimo, la posibilidad de incluir tramos en el cálculo, las posibles desviaciones, etc. a fecha de hoy, la OCDE no ha establecido se ha fijado todavía el objetivo de tipo mínimo ni tampoco ha indicado si las propuestas aplicaran a todos los contribuyentes o si se eximirá a los grupos de menor tamaño.

Aplicación práctica

El documento de consulta del pilar 2 sugiere que los estados financieros consolidados pueden ser usados para determinada el ingreso o facturación de la base tributaria “global”. esto ayudaría a evitar la complejidad de utilizar las normas fiscales del país de la matriz, entre ellas, la normativa sobre transparencia fiscal internacional, la cual requiere un recalculo de los beneficios bajo varios principios tributarios.

Sin embargo, el uso de los estados financieros consolidados deja abiertos sus propios retos y dificultades:

- ¿Qué principios contables (GAAP) debería utilizarse? (¿EEUU, Japón, IFRS, normas locales?)

- El impacto de las diferencias contables temporales o permanentes.

- La adecuación o no de los posibles cambios surgidos de cambios de principios contables.

- La posibilidad de que las autoridades fiscales de cada país pueden fiscalizador los estados financieros consolidados.

- La posibilidad de sacar adelante una base fiscal común uniforme.

Hay muchas cuestiones también sobre la fiabilidad o no de los principios contables dada la ambigüedad en el tratamiento en algunas de las áreas y si esto tendría una influencia no deseadas en las posiciones contables resultantes.

Combinando rentas de alta y baja tributación

El documento de consulta debate también sobre la manera que los impuestos soportados en el extranjero pudieran ser comparado con un mínimo tipo tributario. La posibilidad de combinar rentas de alta y baja tributación de diferentes fuentes y países simplificar el enfoque GloBE pero también reduciría su efectividad.

El programa de trabajo de la OCDE hace un llamamiento para debates adicionales de cómo encontrar consenso entre la complejidad y la efectividad.

Empresas exentas

La OCDE no ha indicado qué exenciones aplicarían, aunque ha apuntado este punto en el debate. Varios sectores y tipos de empresas que podrían estar exentos de la aplicación de estas normas podrían ser:

- PYME’s

- Algunas transacciones entre empresas vinculadas.

- Regímenes fiscales que ya están cumpliendo con prácticas de erosión fiscal (BEPS Acción 5)

- Algunos sectores o industrias especificas

- Algunas empresas con tipos de retorno sobre activos tangibles.

Mientras las exenciones aportan certeza y simplificación, en algunos casos pueden traer complejidades administrativas. Los elementos de exención pueden crear también volatilidad para contribuyentes operando cerca de los limites o cuantías exentas, especialmente empresas internacionales de tamaño media o bien PYEM con operaciones locales muy importantes.

¿Por qué el pilar 1 y pilar 2 conjuntamente?

La interacción de las propuestas de los dos pilares tiene que ser visto conjuntamente. Presuntamente, el pilar 1 sería aplicable a las multinacionales antes de aplicar el pilar 2. Además, seria visto como lógico que los impuestos pagados al aplicar el pilar 1 se tendría en cuenta para calcular el mínimo tributario del Pilar 2. Sin embargo, todo esto necesitara más aclaraciones dentro de la OCDE. Al final, la interacción con las normas de transparencia fiscal de un país debe tenerse en cuenta en esta interacción o de lo contrario podría crear doble o triple tributación.

¿Se llevará a cabo?

Las propuestas de pilar 1 y 2 solo pueden entrar en vigor en su redacción actual si hay un consenso internacional. De otro modo, habría divergencias, complicaciones y alto riesgo de doble tributación

Los posibles buenos y malos resultados están surgiendo. A principios de diciembre 2019, el secretario del Tesoro de los EEUU, equivalente a nuestro presidente del Banco Central expreso sus serias preocupaciones sobre el Pilar 1 o de Tributación Digital y el efecto que tendría minando los principios de precios de mercado (transfer pricing) y las normas de conexión fiscal. El secretario aposto por el modelo del Pilar 2 en conexión con la norma americana llamada GILTi (Global Intangible Low-Taxed Income) pues de lo contrario reduciría la base de consenso global

El final de la década trajo cambios fiscales importantísimos con la iniciativa BEPS de la OCDE la cual ha sido ampliamente implementada en muchos países

En esta década, la cuestión de política fiscal más relevante es la tributación de las empresas multinacionales del mundo digital que interactúan a nivel internacional sin tener una presencia tributable en muchas jurisdicciones de las que obtiene facturación.

Muchos países (Francia, Austria, Reino Unido, Italia, España, etc) han reaccionado al introducido impuesto digitales llamados DST de manera unilateral a las rentas locales en cada país. Estos DST han creado una carga tributaria, aumentando la carga administrativa y el riesgo de doble o triple tributación

Los pilares 1 y 2 de la OCDE ofrecen iniciativas que, si al final se llega a un consenso internacional, traerá más cohesión fiscal para todos los grupos multinacionales. La compensación que se marca como objetivos es tener un mínimo de tributación para cada país.

¿Qué debería usted hacer ahora?

En primer lugar, mantenerse actualizado con la evolución de esta materia siguiendo las consultas públicas. Presión política implica que los resultados puedan ponerse en marca de manera local, regional/EU, etc o incluso global rápidamente.

En segundo lugar:

- Asesorarse con expertos sobre los posibles efectos de alta y/o doble tributación.

- Apoyar iniciativas de lobby o presión sobre resultados que puedan surgir. Para grupos de tamaño medio, ello implica ver si entraría o no en las zonas de exención y si hacerlo implicaría soportar una alta carga administrativa.

- Analizar con expertos como el piar 1 y 2 encajaría en una reforma fiscal a nivel nacional, comunitario o global. revisar si sus operaciones están sujetas a dichas acciones? ¿Como podría acelerar una posición defensiva?

Para más detalle e información sobre los debates del pilar 2, puede consultar la OCDE: detailed comments to the OECD.

Esperamos que hay encontrado este articulo útil e interesante. Si desease más información o bien comentar con nuestro equipo internacional alguno o varios puntos con más detalle, así como revisar como afectarían todas estas medidas a su empresa, no dude en contactar con Juan Martinez, socio del área internacional o bien cualquier de nuestros socios de fiscal de cualquier de nuestras oficinas de Grant Thornton en España o bien en cualquier de los países donde está presente nuestra organización local Grant Thornton office.